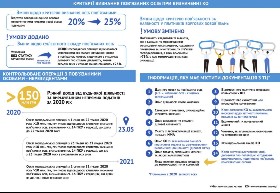

В Минфине сообщили, что приказом министерства от 08.02.2021 г. № 67 утверждена Обобщающая налоговая консультация по некоторым вопросам применения правил трансфертного ценообразования.

Консультация предоставляет основательное разъяснение на четыре вопроса, касающиеся:

особенностей применения критериев связанности лиц при определении диапазона рентабельности сопоставимых юридических лиц;

перечня информации, которую должна содержать документация по ТЦО, с учетом изменений, введенных Законом № 466;

порядка применения штрафных санкций к налогоплательщикам в случае проведения самостоятельного корректировки цены контролируемой операции за отчетный 2019 год и представления соответствующего уточняющего расчета после 1 октября 2020 года;

особенностей применения критериев связанности лиц при определении контролируемых операций в 2020 отчетном году в связи с изменениями, введенными Законом № 466.

В части особенностей применения критериев связанности лиц при определении диапазона рентабельности сопоставимых юридических лиц разъяснено, что налогоплательщик применяет критерии, предусмотренные абз. 4 пп. 39.3.2.9 НКУ, при отсутствии информации, свидетельствующей о том, что указанные юридические лица осуществляют операции со связанными лицами.

О перечне информации объясняется, что требования относительно обоснования в документации экономической целесообразности контролируемой операции (экономической выгоды, получаемой в результате осуществления такой операции) и наличия деловой цели, должны в обязательном порядке соблюдаться налогоплательщиками при составлении документации по ТЦО начиная с 2020 отчетного года. В то же время, по документации с ТЦО за периоды до 2020 года, которая уже составлена плательщиком и сохраняется им до момента получения запроса о ее представления контролирующему органу, плательщик может по собственной инициативе включить в такую документацию обоснования экономической целесообразности контролируемой операции (экономической выгоды, получаемой в результате осуществления такой операции) и наличия деловой цели.

В части применения штрафных санкций разъяснено, что в случае осуществления налогоплательщиком самостоятельной корректировки цены контролируемой операции и сумм налоговых обязательств за отчетный 2019 год штрафные санкции не применяются:

1) при подаче уточняющего расчета не позднее 1 октября 2020 года;

2) при подаче уточняющего расчета после 1 октября 2020 года и по последний календарный день месяца (включительно), в котором завершается действие карантина.

В ответе на вопрос об особенностях применения критериев связанности лиц при определении контролируемых операций в 2020 отчетном периоде, рассмотрены практические случаи, с которыми может столкнуться налогоплательщик, и предоставлены подробные разъяснения о признании сделок контролируемыми.

Больше о новациях налогового законодательства - в аналитически-практических публикациях современного медиа для бухгалтеров "Интербух" (воспользуйтесь тестовым 3-дневным доступом или приобретайте бухгалтерский сервис "Интербух"):

Подавайте отчетность лишь парой кликов с Liga360:Бухгалтер. К Вашим услугам - актуальные формы деклараций и отчетов, автоматическая проверка ошибок и экспертная аналитика. Вам помогут алгоритмы заполнения со ссылками на нормативно-правовые акты для каждого отчета. Закажите Liga360 сегодня и избавьте себя рутины.

|

|

Подписывайтесь на наш канал в Telegram и страницу в Facebook, чтобы всегда быть в курсе бухгалтерских событий.