На сьогодні в Україні зареєстровано більш ніж 1,5 млн. підприємців. Левова частка з них припадає на спрощену систему оподаткування (платники єдиного податку). Однак далеко не кожен зареєстрований підприємець досконало володіє навичками декларування. Саме для таких ФОПів ми підготували цей матеріал, який допоможе вдало і без помилок відзвітувати…

У цьому матеріалі ми розглядаємо порядок заповнення та подання декларації ФОПами-єдинниками групи 3.

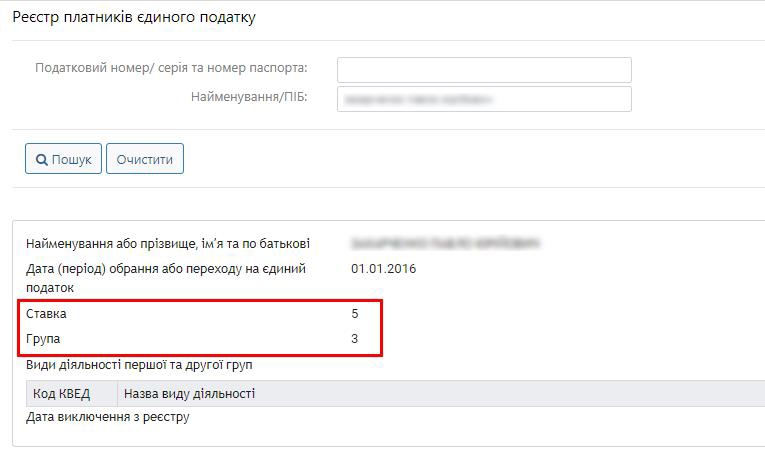

Як перевірити свій підприємницький статус єдинника? Все дуже просто. Для цього існує електронний реєстр платників єдиного податку в електронному кабінеті платника податків за посиланням. Достатньо внести своє ПІБ, а краще ІПН (ідентифікаційний код) і система надасть вам інформацію про групу єдиного податку та ставку податку.

Чим затверджена чинна форма Декларації платника єдиного податку? Форма податкової декларації платника єдиного податку - фізичної особи - підприємця затверджена наказом Мінфіну від 19.06.2015 р. № 578.

Як часто подавати декларацію ФОПа єдинника групи 3? Для підприємців-єдинників групи 3 податковим (звітним) періодом є календарний квартал (п. 291.4 ПКУ).

Які строки подання декларації? Декларацію потрібно подати протягом 40 календарних днів, що настають за останнім календарним днем звітного (податкового) кварталу (пп. 49.18.2 ПКУ).

У таблиці 1 наведемо граничні дати подання декларації ФОпа-єдинника групи 3 на 2018 рік.

Таблиця 1

І квартал | ІІ квартал | ІІІ квартал | IV квартал |

10 травня 2018 р. | 9 серпня 2018 р. | 9 листопада 2018 р. | 11 лютого 2019 р. |

Якщо останній день строку подання податкової декларації припадає на вихідний або святковий день, то останнім днем строку вважається операційний (банківський) день, що настає за вихідним або святковим днем (п. 49.20 ПКУ) | |||

Куди подавати Декларацію? Звітувати слід до податкової за місцем реєстрації платника податку. Для ФОПа - це місце його проживання (прописки) (п.пп.45.1, 296.4 ПКУ).

Які граничні строки сплати єдиного податку? ФОПи-єдинники групи 3 сплачують єдиний податок протягом 10 календарних днів після граничного строку подання декларації.

У таблиці 2 наведемо граничні строки сплати єдиного податку у 2018 році.

Таблиця 2

І квартал | ІІ квартал | ІІІ квартал | IV квартал |

18 травня 2018 р. | 17 серпня 2018 р. | 19 листопада 2018 р. | 21 лютого 2019 р. |

Якщо останній день сплати податкового зобов'язання припадає на вихідний або святковий день, то строки сплати не переносяться. Тобто сплатити податок потрібно НАПЕРЕДОДНІ, зважаючи на час закінчення банківського дня. | |||

Куди сплачувати єдиний податок? На спеціальні рахунки Держказначейства. На сайті ДФС із переліку обираєте ДФС, у якому перебуваєте на обліку, завантажуєте рахунки для сплати податків (нагадаємо, єдиний податок належить до місцевих податків).

Як заповнити платіжку на сплату єдиного податку? У файлах із рахунками, що розміщені на сайтах місцевих органів ДФС, дізнаєтеся "Банк отримувача (ГУДКСУ)", "Код банку (МФО ГУДКСУ)", "Номер рахунку", для сплати єдиного податку фізичних осіб.

У призначенні платежу платіжки вказуєте "*;101;1111111111;18050400; Сплата єдиного податку за І квартал 2018. Перераховано повністю.", де:

· 101 - код виду сплати ("101" - сплата суми податків і зборів / єдиного внеску);

· 1111111111 - ІПН платника податку;

· 18050400 - код класифікації доходів бюджету (Єдиний податок з фізичних осіб). У деяких районах зустрічається код 18050401. Тому його слід ретельно перевіряти у таблиці рахунків відповідного органу ДФС.

У якій формі заповнювати декларацію підприємця-єдинника групи 3? Декларація заповнюється у паперовій, або електронній формі.

Завантажити Декларацію платника єдиного податку - фізичної особи - підприємця |

Покрокове заповнення Декларації

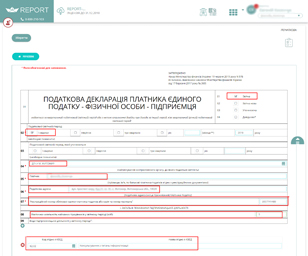

Заголовна частина Декларації. У полі 01 "Тип податкової декларації" позначкою "v" слід обрати один із типів декларації "звітна", "звітна нова", "уточнююча", "довідково*".

Якщо Декларація подається уперше за звітний квартал, слід обрати комірку "звітна".

"Звітна нова", "уточнююча" Декларації подаються у разі необхідності виправити помилки у раніше поданій Декларації.

Дека із позначкою "Довідково" подається з метою отримання довідки про доходи за інший період, ніж квартальний (річний) податковий (звітний) період.

У полі 02 "Податковий (звітний) період" обирається звітний період "І квартал", "півріччя", "три квартали", "рік" та вказується звітний рік у відповідному полі (див. рис. 1).

Поле 03 "Податковий (звітний) період, який уточнюється" заповнюється лише у випадку заповнення розділу IV декларації - визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок. Заповнюється за тим же принципом, що і поле "Податковий (звітний) період".

У полі 04 указують найменування контролюючого органу, до якого подається Декларація.

У полі 05 - ПІБ платника податків згідно з реєстраційними документами.

У полі 06 зазначають податкову адресу ФОПа-декларанта. Нагадаємо, податковою адресою платника податків-фізособи визнається місце її проживання, за яким вона береться на облік як платник податків у контролюючому органі (п. 45.1 ПКУ).

У полі 07 вказують реєстраційний номер облікової картки платника податку (ідентифікаційний код, який складається із 10 цифр).

Поле 08 "Фактична чисельність найманих працівників у звітному періоді (осіб)". Мова йде виключно про осіб, які перебувають у трудових відносинах з ФОПом (тобто працюють на умовах трудового договору).

Крім того, виникає питання: Якщо протягом звітного кварталу кількість найманих працівників змінювалася? На це питання надала відповідь ДФС у підкатегорії 10.08 модуля БАЗА ПОДАТКОВИХ ЗНАНЬ. Податківці наголосили: якщо кількість осіб, які перебувають з платниками єдиного податку другої або третьої груп у трудових відносинах, кожного місяця кварталу була різною, то у полі "Фактична чисельність працівників у звітному періоді" податкової декларації платника єдиного податку - фізичної особи - підприємця зазначається найбільша чисельність працівників за будь-який місяць податкового (звітного) періоду.

У полі 9 "Види підприємницької діяльності у звітному періоді" Декларації єдинника зазначається код та назва виду економічної діяльності відповідно до КВЕД. Фахівці ДФС у підкатегорії 107.08 модуля БАЗА ПОДАТКОВИХ ЗНАНЬ наголосили, що вказувати слід лише ті види підприємницької діяльності, які фактично здійснювалися у звітному періоді платником єдиного податку.

|

Рисунок 1. Зразок заповнення заголовної частини (шапки) декларації

Розділ ІІ "Показники господарської діяльності для платників єдиного податку першої групи". Заповнюється єдинником групи 1, у межах даної статті не розглядаємо.

Розділ ІІІ "Показники господарської діяльності для платників єдиного податку другої групи". Заповнюється єдинником групи 2, у межах даної статті не розглядаємо.

|

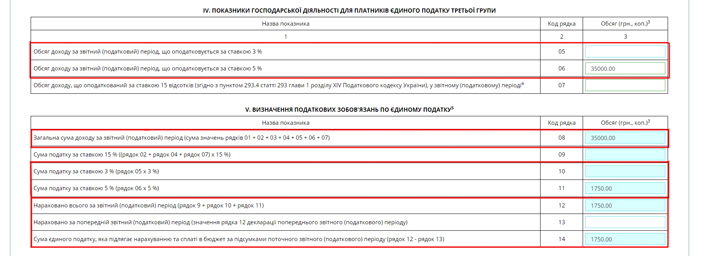

Розділ ІV "Показники господарської діяльності для платників єдиного податку третьої групи". Заповнюється єдинником групи 3.

ФОПи-єдинники групи 3, платники ПДВ у рядку 05 вказують суму отриманого доходу за звітний податковий період. Цю суму вони беруть із підсумкового рядка (за відповідний період, за який подається Декларація) колонки 7 Книги обліку доходів і витрат, затвердженої наказом Мінфіну від 19.06.2015 р. № 579.

ФОПи-єдинники групи 3, НЕ платники ПДВ відображають суму отриманого доходу у рядку 06. Цю суму вони беруть із підсумкового рядка колонки 6 Книги обліку доходів.

Нагадаємо

ФОПи, які обрали спрощену систему оподаткування та є платниками єдиного податку 1 і 2 груп, а також платники єдиного податку групи 3, які не є платниками ПДВ, ведуть книгу обліку доходів. ФОПи, групи 3, які є платниками ПДВ, ведуть книгу обліку доходів і витрат.

У Книгах щоденно за підсумками робочого дня ФОПи відображають отримані доходи.

Обсяг доходу, що оподаткований за ставкою 15% відображають у рядку 07. Нагадаємо, за підвищеною ставкою єдиного податку обкладаються (п. 293.4 ПКУ):

· суми перевищення обсягу доходу, дозголеного для перебування на єдиному податку (п. 291.4 ПКУ). Для єдинника групи 3 - це 5 млн. грн.

· дохід, отриманий від провадження діяльності, не зазначеної у реєстрі платників єдиного податку, віднесеного до 1 або 2 групи;

· дохід, отриманий при застосуванні іншого способу розрахунків, ніж зазначений (негрошовий розрахунок, наприклад, бартер).

· дохід, отриманий від здійснення видів діяльності, які не дають права застосовувати спрощену систему оподаткування. Заборонені для єдиного податку види госпдіяльності перелічені у п. 291.5 ПКУ.

· дохід, отриманий платниками єдиного податку групи 1, 2 від провадження діяльності, яка не передбачена для цих груп єдиного податку.

| Додатково див. довідник "Види діяльності, при здійсненні яких суб'єкти господарювання не можуть бути платниками єдиного податку 1 - 3 груп" |

Рисунок 2. Зразок заповнення р. ІV, V Декларації ("Показники господарської діяльності для платників єдиного податку третьої групи")

Розділ V "Визначення податкових зобов'язань по єдиному податку".

Рядок 08 "Загальна сума доходу за звітний (податковий) період". Це розрахунокий рядок, який заповнюється ФОПами-єдинниками всіх груп. У ньому вказують суму значень рядків 01-07 Декларації.

Якщо єдинник не змінював груп єдиного податку, а постійно працював на групі 3 та не ортимував забороненого доходу, - він до рядка 08 переносить значення рядка 05 (якщо він неплатник ПДВ), або рядка 06 (якщо ФОП є платником ПДВ).

Рядок 09 "Сума податку за ставкою 15 %" заповнюється лише у тому випадку, якщо єдинник отримував зоборонений дохід, який обкладається за ставкою 15%. Для єдинника групи 3 це значення рядка 07, помножене на ставку податку 15%.

Рядок 10 "Сума податку за ставкою 3%" заповнюється виключно єдинниками групи 3, платниками ПДВ. У рядку вказують добуток отриманого доходу із рядка 05 і ставки єдиного податку (рядок 05 х 3%).

Рядок 11 "Сума податку за ставкою 5%" заповнюється виключно єдинниками групи 3, НЕ платниками ПДВ. У рядку вказують добуток отриманого доходу із рядка 06 і ставки єдиного податку (рядок 06 х 5%)

Рядок 12 "Нараховано всього за звітний (податковий) період". Розрахунковий рядок. У ньому вказують суму рядків 9-11 (рядок 9 + рядок 10 + рядок 11).

Рядок 13 "Нараховано за попередній звітний (податковий) період". У цьому рядку вказують значення рядка 12 Декларції за попередній період. Якщо мова йде про звітування за І квартал звітного року - у рядку 13 жодна сума не фігуруватиме.

Рядок 14 "Сума єдиного податку, яка підлягає нарахуванню та сплаті в бюджет за підсумками поточного звітного (податкового) періоду". Розрахунковий рядок. Визначається як різниця рядка 12 та 13 (рядок 12-рядок 13).

Логіка така: оскільки Декларація єдинника заповнюється наростаючим підсумком, для визначення суми єдиного податку до сплати у конкретному кварталі, потрібно відняти суму податку, сплачену у попередньому кварталі. Саме для цього від значення рядка 12 віднімають суму, вказану у рядку 13 і записують її у рядку 14. Саме цю суму єдинник має заплатити до бюджету.

Розділ VІ "Визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок". Заповнюється єдинником у тому випадку, якщо потрібно виправити помилку у попередньо поданій Декларації. у межах даної статті не розглядаємо.

| Детальний аналіз порядку виправлення помилок єдинником знайдете у матеріалах газети "Інтерактивна бухгалтерія": Самостійне виправлення помилок у Декларації єдинників. Загальні правила. Частина 1; Самостійне виправлення помилок у Декларації фізособи-єдинника. Частина 2; Самостійне виправлення помилок у Декларації юрособи-єдинника. Частина 3. |

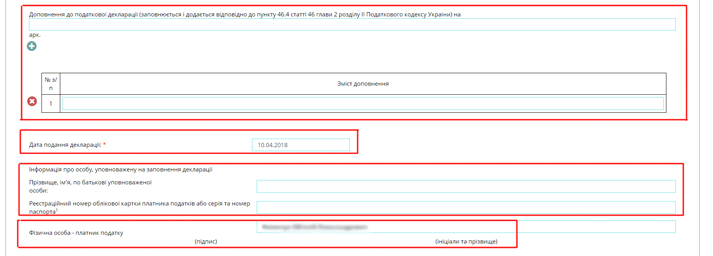

Доповнення до податкової декларації. Норма п. 46.4 ПКУ надає право платнику податку, якщо він вважає, що форма податкової декларації, збільшує або зменшує його податкові зобов'язання, всупереч нормам ПКУ зазначити цей факт у спеціально відведеному місці в податковій декларації. У разі необхідності платник податків може разом з такою податковою декларацією подати доповнення до такої декларації, які складені за довільною формою, що вважатиметься невід'ємною частиною податкової декларації. Таке доповнення подається з поясненням мотивів його подання. Платник податків, який подає звітність в електронній формі, подає таке доповнення в електронній формі.

В кінці Декларації вказують дату її подання. Підпис та ПІБ підприємця.

Якщо Декларацію подає не особисто ФОП, а його уповноважена особа, слід вказати інформацію про особу, уповноважену на заповнення декларації :

· ПІБ уповноваженої особи;

· реєстраційний номер облікової картки платника податків або серія та номер паспорта.

Рисунок 3. Зразок заповнення заключної частини Декларації

Приклад-рисунок заповненої усієї декларації ФОпа-єдинника групи 3 можна завантажити за посиланням

Штрафи та відповідальність. Для кращого спряйняття зобразимо штрафи у табличному вигляді (див. Таблицю 3).

Таблиця 3

Вид порушення | Що загрожує? | Норма закону |

Неподання/несвоєчасне подання Декларації єдинника | Штраф 170 грн Ті самі дії, вчинені платником податків, до якого протягом року було застосовано штраф - 1020 грн | |

Несвоєчасна сплата податкового зобов'язання з єдиного податку | при затримці до 30 календарних днів включно, наступних за останнім днем строку сплати суми грошового зобов'язання - штраф 10% погашеної суми податкового боргу при затримці більше 30 календарних днів - штраф 20% погашеної суми податкового боргу + при нарахуванні суми податкового зобов'язання, визначеного платником податків після спливу 90 календарних днів, наступних за останнім днем граничного строку сплати податкового зобов'язання, нараховується пеня + штраф на посадових осіб від 5 до 10 НМДГ (від 85 до 170 грн) Повторно протягом року за те ж порушення - штраф від 10 до 15 НМДГ (від 170 до 255 грн). | |

Недоплата єдиного податку у зв'язку з допущеною помилкою у Декларації єдинника (помилка виявлена під час податкової перевірки) | штраф 25% суми визначеного податкового зобов'язання При повторному протягом 1095 днів визначенні контролюючим органом суми податкового зобов'язання з цього податку штраф 50% суми визначеного податкового зобов'язання | |

Неведення/неналежне ведення Книги обліку доходів (книги обліку доходів і витрат) | Штраф від 3 до 8 НМДГ (від 51 до 136 грн). Повторно протягом року за те ж порушення - штраф від 5 до 8 НМДГ (від 85 до 136 грн). Крім того, за не оприбуткування (неповного та /або несвоєчасного) оприбуткування готівки в книзі обліку доходів та книзі обліку доходів та витрат контролюючі органи застосовують штрафні санкції відповідно до вимог Указу Президента України "Про застосування штрафних санкцій за порушення норм з регулювання обігу готівки" від 12.06.1995 р. № 436/95-ВР у 5-кратному розмірі неоприбуткованої суми. |