Під час складання Податкового розрахунка за ІІ квартал 2023 року для багатьох бухгалтерів актуальними є питання щодо відображення виплат працівникам та інших даних у зв'язку зі щорічними відпустками. Тож далі розглянемо практичні ситуації щодо заповнення окремих додатків Податкового розрахунка стосовно працівників, яким надано відпустку.

Правила відображення даних щодо відпусток

Указуючи в додатку Д1 Податкового розрахунка дані стосовно працівників, яким у звітному періоді було надано відпустку, потрібно врахувати такі вимоги щодо заповнення окремих граф:

графа 08 "Код категорії ЗО":

- потрібно зазначити код "1", адже сума відпускних є складником додаткової заробітної плати (пп. 2.2.12 Інструкції № 5). Згідно із таблицею відповідності кодів (додаток 1 до Порядку № 4) з таким кодом вказують найманих працівників на загальних підставах, яким здійснено оплату праці;

- у разі виплати працівнику, який є особою з інвалідністю, потрібно зазначити код "2";

графа 09 "Код типу нарахувань":

- потрібно зазначити код "10" ("нарахована сума заробітку (доходу) грошового забезпечення за дні відпустки"). Тобто нараховану суму відпускних указуємо окремо від суми заробітної плати за звітний період;

графа 10 "Місяць та рік, за який проведено нарахування":

- потрібно зазначити місяць і рік, за який проведено нарахування. Цей реквізит обов'язково має бути заповнено. Якщо відпустка припадає на кілька місяців, то нараховану суму відпускних за кожен місяць, на дні якого припадає відпустка, указуємо в окремих рядках;

Порядком № 4 передбачено, що стосовно однієї застрахованої особи допускається кілька записів у Д1, якщо протягом одного звітного (податкового) періоду застрахованій особі було здійснено нарахування виплат за поточні та майбутні періоди - зокрема, відпускних. Відображення відпускних за минулі періоди у звітному додатку Д1 не передбачено. Такі дані підлягають унесенню лише за правилами уточнення звітності за минулі періоди.

графа 14 "Кількість календарних днів перебування у трудових / цивільно-правових відносинах... протягом звітного місяця"

- заповнюючи цю графу, слід урахувати, що кількість календарних днів перебування у трудових відносинах потрібно вказувати в рядку, де зазначено заробітну плату за звітний період. І лише якщо працівнику у відповідному календарному місяці зарплату не нараховано, то графу 14 заповнюємо при відображенні відпускних;

графа 16 "Загальна сума нарахованої заробітної плати / доходу, грошового забезпечення (усього з початку звітного місяця)":

- нараховані суми відпускних вказуємо із зазначенням відповідного місяця лише в сумі, що припадає на дні відпустки в цьому місяці. Суми відпускних, що припадають на дні відпустки в наступних місяцях, потрібно відображати в окремих рядках за першим рядком (теж із кодом типу нарахувань "10");

графа 18 "Сума різниці між розміром мінімальної заробітної плати та фактично нарахованою заробітною платою за звітний місяць… доплата до мінімального страхового внеску або сума мінімальної заробітної плати для категорії застрахованих осіб"

- указуємо суму різниці між розміром мінімальної заробітної плати та фактично нарахованою заробітною платою (у т. ч. відпускними) за звітний місяць. Водночас у графі 09 потрібно зазначити код типу нарахувань "13" ("сума різниці між розміром мінімальної заробітної плати та фактично нарахованою заробітною платою (доходом) за місяць звітного кварталу");

- якщо у рядку вказано суму відпускних за майбутній період, яка менша за розмір мінімальної заробітної плати, то графу 18 не заповнюємо!

Доплата до мінімального страхового внеску:

- здійснюємо за умови перебування у трудових відносинах повний календарний місяць або відпрацювання всіх робочих днів звітного місяця;

- у разі нарахування заробітної плати (у т. ч. відпускних) працівникам із джерел не за основним місцем роботи (тобто зовнішнім сумісникам) ставка ЄСВ (22 %) підлягає застосуванню до визначеної бази нарахування незалежно від її розміру;

- у разі нарахування заробітної плати працівникам, які працюють за трудовим договором із нефіксованим робочим часом ставка ЄСВ (22 %) підлягає застосуванню до визначеної бази нарахування незалежно від її розміру (ч. 5 ст. 8 Закону про ЄСВ).

Інші графи додатка Д1 потрібно заповнювати в такому самому порядку, як і для відображення заробітної плати.

Порядок № 4 не передбачає жодних додаткових умов щодо відображення доходу працівника у вигляді відпускних в додатку 4ДФ. Тому під час заповнення табличної частини цього додатка нараховану суму відпускних вказуємо разом із заробітною платою у графах 3а та 3 із ознакою доходу "101" у графі 6.

У додатку Д5 інформацію про щорічні відпустки не наводимо.

Розгляньмо практичні ситуації.

Ситуація 1

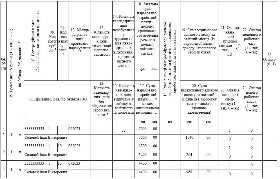

Розгляньмо нюанс, коли у звітному періоді є "перехідна" відпустка. У червні 2023 працівнику за основним місцем роботи нарахували зарплату за червень - 7000 грн і відпускні - 5600 грн, у тому числі за 3 дні червня - 1200 грн та за 11 днів липня - 4400 грн. Дані щодо цього працівника буде відображено в додатку Д1 за червень так, як показано у зразку 1, а у додатку 4ДФ - як у зразку 2.

Зразок 1 (фрагмент Д1 за червень 2023 року)

|

|

Зразок 2 (фрагмент 4ДФ за червень 2023 року)

|

|

У ситуації 1 нарахована сума відпускних за липень (4400 грн) менша за розмір мінімальної заробітної плати (6700 грн). Однак доплату до мінімального страхового внеску не проводимо, оскільки йдеться про суму доходу, нарахованого не за звітний місяць, а за майбутній період.

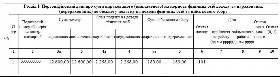

Ситуація 2

У червні 2023 працівник за основним місцем роботи з 1 по 21 число перебував у відпустці без збереження зарплати. З 24 червня по 16 липня - щорічна відпустка, нараховано відпускні в сумі 3000 грн за дні відпустки в червні та 6000 грн - за дні відпустки в липні.

У цій ситуації у працівника відпускні за червень (3000 грн) менші за розмір мінімальної заробітної плати (6700 грн). Сума відпускних за липень - це база нарахування ЄСВ в липні, тому її не враховуємо як дохід червня. Отже, у цій ситуації за червень потрібно донарахувати ЄСВ до мінімального страхового внеску. Для цього в рядку 2 вказуємо у графі 09 код типу нарахувань "13", у графі 18 - додаткову базу нарахування ЄСВ (3700 грн), у графі 20 - суму ЄСВ (814 грн).

Дані щодо цього працівника буде відображено у додатку Д1 за червень так, як показано у зразку 3. У додатку 4ДФ усю суму відпускних за червень та липень вказуємо як дохід червня, тобто аналогічно, як і в ситуації 1.

Зразок 3 (фрагмент Д1 за червень 2023 року)

|

|

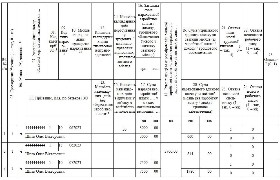

Ситуація 3

Працівник з інвалідністю з 1 по 14 червня перебував у відпустці без збереження заробітної плати. З 15 по 30 червня в нього була щорічна відпустка, нараховано відпускні в розмірі 6000 грн.

Оскільки на заробітну плату працівників з інвалідністю ЄСВ нараховуємо в розмірі 8,41 %, то вимога щодо нараховування ЄСВ в розмірі мінімального страхового внеску не діє. Отже, нарахування ЄСВ здійснюємо на суму фактичного доходу (відпускні червня) без доплати.

Дані щодо цього працівника буде відображено в додатку Д1 за червень так, як показано у зразку 4.

Зразок 4 (фрагмент Д1 за червень 2023 року)

|

|

ПРАВОВИЙ ГЛОСАРІЙ

1. Закон про ЄСВ - Закон України "Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування" від 08.07.2010 р. № 2464-VI.

2. Порядок № 4 - Порядок заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, затверджений наказом Мінфіну від 13.01.2015 р. № 4.

3. Інструкція № 5 - Інструкція зі статистики заробітної плати, затверджена наказом Держкомстату України від 13.01.2004 р № 5.

4. Податковий розрахунок - Податковий розрахунок сум доходу, нарахованого (сплаченого) на користь платників податків - фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску, затверджений наказом Мінфіну від 13.01.2015 р. № 4.

Читайте всю бухгалтерську аналітику на єдиній платформі LIGA360. Отримайте доступ до видань Інтербух, БУХГАЛТЕР&ЗАКОН, Вісник МСФЗ. А ще налаштуйте стрічку новин з найпопулярніших онлайн-ресурсів. Придбайте прямо сьогодні.

____________________________________________

© ТОВ "ІАЦ "ЛІГА", ТОВ "ЛІГА ЗАКОН", 2023

У разі цитування або іншого використання матеріалів, розміщених у цьому продукті ЛІГА:ЗАКОН, посилання на ЛІГА:ЗАКОН обов'язкове.

Повне або часткове відтворення чи тиражування будь-яким способом цих матеріалів без письмового дозволу ТОВ "ЛІГА ЗАКОН" заборонено.

Автор

Інна Журавська

консультантка із питань оподаткування й оплати праці

ЛІГА:ЗАКОН